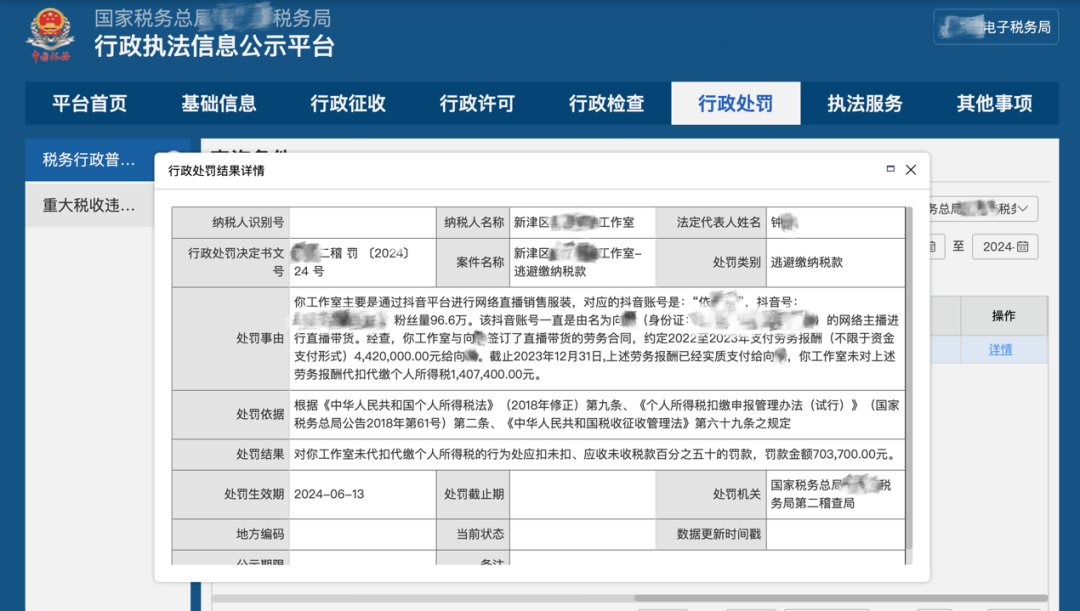

支付主播442万劳务报酬,未代扣代缴个税,工作室被处罚70.37万。

这是某省税务局6月13日,行政执法信息公示平台公布的一个稽查案例。

下面我们就来看一下这个案例,通过这个案例学习一下作为付款方,应该如何进行代扣代缴个税。

01|税务案例

A公司是一个工作室主要是通过抖音平台进行网络直播销售服装,对应的抖音账号粉丝量96.6万。该抖音账号一直是由名为B的网络主播进行直播带货。

经查,A工作室与B签订了直播带货的劳务合同,约定22至23年支付劳务报酬(不限于资金支付形式)442万元给B。

截止2023年12月31日,上述劳务报酬已经实质支付给B,但该A工作室未对上述劳务报酬代扣代缴个人所得税140.74万元。

对A工作室未代扣代缴个人所得税的行为处应扣未扣、应收未收税款百分之五十的罚款,罚款金额70.37万元。

实践中,个人所得税的扣缴义务人多为企业,但实际上单位和个人都是法定的扣缴义务人。

本案中,该服装工作室虽然是个体户,但对支付给主播个人的劳务报酬负有代扣代缴义务,应当在实际支付时按照法律规定扣取、缴纳主播的个人所得税。

该工作室应当扣缴而未扣缴的行为构成“应扣未扣”,税务机关可以对其处以百分之五十以上三倍以下的罚款。

在实际工作中我们要依法履行个人所得税代扣代缴义务,避免因未能履行代扣代缴义务而被处罚。

那么问题来了,如果我是支付方该如何代扣代缴呢,该如何计算个人所得税呢?

02|扣缴个人所得税申报流程